不動産経済研究所の発表によれば2024年3月の東京23区の新築マンションの平均価格が1億2476万円と過去最高水準になったといいます。

つい先日、友人が麻布台ヒルズに誕生したタワーマンションのアマンレジデンス東京の内覧会に呼ばれたそうです。

「で、買ったの?」

と尋ねたところ、

「買える値段じゃなかった」

と即答しました。数億円ぐらいの物件なら躊躇なく買える友人でも、検討すらできない価格だったそうです。

「ちなみに高めの部屋の管理費がいくらだと思う?」

と訊かれたので、

「月30万円ぐらいじゃない?」

と答えたところ、

「違うよ、月300万円だった」

という話でした。

超富裕層からみれば「お手頃な価格」

ちょっとだけ解説をさせていただくと、この管理費はおそらく物件の価格が300億円台といわれている一番広いタイプの部屋の場合でしょう。アジアの超富裕層から見ればこの物件、300億円で買ってもおそらく将来、退去する際に300億円超で買い手が見つかるでしょう。それくらい価値のある物件です。

その前提では維持費はマンションの管理費と積立金だけということになります。一日10万円の管理費ですが、これはアマンのコンシェルジェサービスつきの価格です。同じ広さのアマンリゾーツのキングスイートルームに泊まれば一泊50万円から100万円はするでしょう。同じくらいの部屋にこの管理費で住めるのですから、超富裕層からみればお手頃な価格なのでしょう。

それにしても一番ハイエンドな世界は横に置いておいて、そうではない23区の平均的なマンション価格が1億2476万円となると、誰が買うのでしょうか?

平均が1億円を超えるとなると、さぞや部屋も広いのかというとそうでもなく、㎡あたり単価から逆算すればこの1億2476万円のマンションの広さは64.9㎡になります。それほど広くはないマンションがここまで高くなってくると、「自分は買うだろうか?」と疑問が頭をよぎります。

一般に住宅ローンの適正倍率は年収の7倍と言われています。最近ではセールストークなどで「年収の10倍は大丈夫ですよ」とか言われますが、7倍でもかなりの人生のリスクを背負うことになります。そこから逆算すると1億2476万円の物件を買うには年収1782万円以上ないと勇気をもって住宅ローンが組めない計算になります。

三井物産の社員にとっても23区内マンションは高額

日本の普通の大企業で比較的給与水準が高いのが総合商社です。会社四季報によれば総合商社で純利益額トップの三井物産の社員の平均的な給与は42.3歳で1783万円です。これは本当に偶然ですが、今がちょうどギリの水準です。つまり23区内のマンションは三井物産の社員でも平均以下の広さの部屋しかローンが組めなくなった。ここからさらにちょっとでも値上がりすると、物産の社員でも単独では平均の物件は買えなくなるという話です。

ちなみに、やはり平均的な給与が安定して高いという評判がある三井不動産の場合、40.2歳の従業員の平均年収は1269万円です。単純計算では三井不動産の社員は23区内では46㎡の広さのマンションしか買えないことになります。

「このことを三井のすずちゃんはどう考えているの?」

と思いますよね?

ということでこの記事では東京23区の新築マンションの平均価格が1億2476万円という水準になることが経済的に正しいのかどうかを検討してみたいと思います。

若い読者の方はあまりピンと来ないかもしれませんが、実は私の世代はマンションの価格がこのような値段になる時代を若いころに経験しています。ちょうど私が20代後半の頃にバブル経済がやってきて、その頃は真剣に、「これからは若い世代は家は買えない時代がやってくるよ」と言われていたのです。

私はコンサル会社に勤めていたので同世代よりはやや年収は多かったのですが、それでも住宅ローンは4000万円ぐらいしか組めませんでした。それで買える物件というと23区内は無理で、都下、それも都心から1時間以上通勤でかかるところでないと無理だと言われたものです。

当時、首都圏では中央線の八王子からさらに先、山梨県の上野原市から大月市あたりの、それまでの常識ではとうてい東京への通勤圏内とは思われなかったようなところまで不動産開発が進み、2時間通勤をするサラリーマンが普通に職場にいた時代でもありました。

「これから不動産価格はもっと上がるのだから、無理をしてでも買っておいたほうがいい」という経済評論家によるアドバイスが当然のようにメディアを通じて流れていました。しかし、歴史を見るとそれは間違いで、もう買えないと思ったときがバブル当時の価格のピークでした。

マンションの価格はこの先どうなる?

その後、バブルが崩壊して不動産価格は再び、普通のビジネスパーソンの手に入る価格へと下落します。価格が崩壊した後になって初めて、「当時の価格は実需からかけ離れていた。金融緩和がもたらしたマネーゲームの結果であって、実体を伴う価格ではなかったのだ」と別の経済評論家に説明されたというのが私の世代の実体験です。

それで今さらですが平均のマンション価格が1億2476万円という時代を再び迎えてみて、この価格はこの先どうなるのだろうか?と思うわけです。それを考えるために、まずは過去のマンション価格事情を振り返ってみることにします。

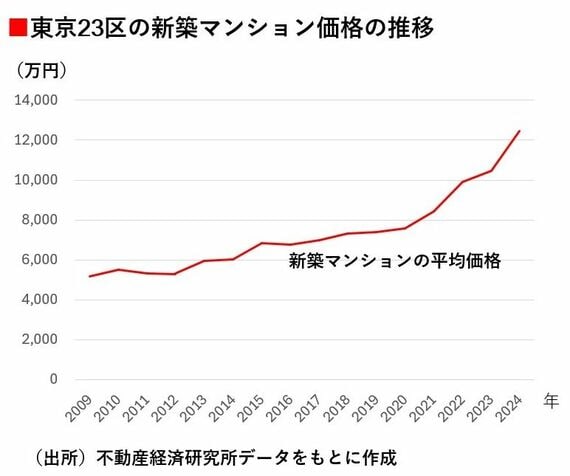

今から15年前、2009年のマンション価格がどうだったかというと、同じく不動産経済研究所の過去のデータを見てみると23区内の新築マンションの平均価格は5190万円で、広さを逆算すると65㎡、つまりほぼ同じ広さのマンションが半額以下という時代でした。この価格だったらたとえば1000万円の頭金を貯めれば、残りは年収600万円の共稼ぎ世帯が住宅ローンを組んでも年収の7倍で収まった計算です。

15年前の会社四季報を調べてみるとこの年の三井物産の社員の年収は41.6歳で1373万円でした。7倍を上限として計算すると9600万円の住宅ローンを組むことができ、23区内に広さ120㎡の豪華なマンションを購入することができた計算です。

つまり当時の日本は平均的なビジネスパーソンは平均的な新築マンションが買え、三井物産の社員は他人が羨むようなゴージャスなマンションが買えたのです。

2014年の平均価格は6032万円だった

それからしばらくの間もマンション価格はそれほど大きくは動きません。10年前の2014年でも平均価格は6032万円でした。アベノミクス以降、平均価格は上がり始めますが、当時は広い部屋ブームがおきていて同じ平米単価ではまだ価格上昇は緩やかでした。それがわかりやすく急上昇に転じるのが2017年以降です。

この年、初めて23区内の新築マンション価格の平均は7000万円を超え、2021年には8000万円を超え、あとは毎年、幾何級数的に値上がりして直近でついに10年前の倍の価格に平均価格が上昇したのです。

バブルの頃を経験している身としては、「これは怖いな。異次元の金融緩和をしているという点も似ているし、この先、日銀が金利を上げたら価格は下落に転じて6000万円まで半減しちゃうんじゃないのか?」と心配になる水準です。

ただ実はバブルのときの高価格と今のマンション価格には3つ違う点があります。

それは、

1. 年々供給戸数が減っていて、その結果もあり、タワーマンションなど都心部の高級な再開発物件の価格が全体を押し上げている

2. バブルのときは土地の価格が裏付けなく上がったが、今はむしろ建築資材や建設コストがマンション価格を押し上げている。つまり実需としてのコストが上昇している

3. 高額物件は外国人投資家の購入比率が高いが、彼らはこの不動産価格が高いとは考えていない

という3つの違いです。

全体の供給戸数が少ない中で、一部の優良物件が平均価格を押し上げていて、さらに建設資材などコストの上昇が新築物件の価格を押し上げているとしたら、その平均価格が高いのは合理性があると言えるわけです。

むしろ1億2000万円の物件を背伸びして購入したとしても、仮に10年後に同じ価格で売却できるのだとしたら、6000万円の狭い物件を購入して10年後に4000万円で手放すよりも経済的にいい投資だという考えも成り立ちます。

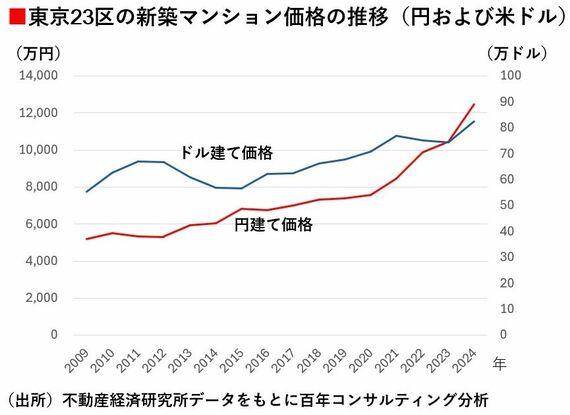

だとしたら優良な物件の価格を外国人がどうとらえているのかが重要だということになります。そこで23区内のマンションの平均価格をドルに直したグラフを見てみましょう。

一目でわかることはアメリカ人の目から見れば東京のマンション価格は日本人が感じるほどは値上がりしてはいません。特に日本人から見れば極端に価格が跳ね上がった2020年代は今年以外は別に値段が上がっているわけではないことがわかります。

物価の上昇を差し引いたらどうなるか

さて、ここまでのグラフでも、「外国人が日本の都心に不動産を買いたいと思ったら、その価格は過去からそれほど変わっていない」ということが読み取れるのですが、ここでもう一段解、経済評論家らしいマニアックな分析を加えてみます。

「物価の上昇を差し引いたらどう見えるのでしょうか?」

という要素を加えてみます。

最近、よく経済のニュースで、「今、アメリカに行くと物価が恐ろしく高い」という話を耳にします。「ラーメン一杯がハワイでは、昔は800円だったのに、今は2000円だよ。信じられる?」というわけです。

そう遠くない昔に800円だったラーメンが2000円に値上がりするということは物価が2.5倍になっているというわけです。日本人の感覚としては非常に正しいのですが、実はこの2.5倍のインフレというのは日本人の錯覚です。

実際に起きていることは昔一杯10ドルだったラーメンが14ドルに値上がりしているのです。それが十数年前の1ドル=80円の時代には800円で食べることができたのに、最近、1ドル=150円の時代になると2000円もかかるというわけです。アメリカ人の感覚だと10数年で物価は1.4倍にしか上がっていないのに、為替レートのせいで日本人はアメリカの物価が2.5倍に上がっているように錯覚するわけです。

そしてアメリカ人から見るとこの逆の錯覚が起きています。日本は長期のデフレのせいで十数年前は1000円だったラーメンが今でも一杯1100円で食べられます。ところがアメリカ人から見れば十数年前に13ドルだったラーメンが7ドルと激安で食べられるように見える。だからインバウンドの外国人は日本に来て「安い、安い」と狂喜乱舞するのです。

日本のマンションが安く見えるワケ

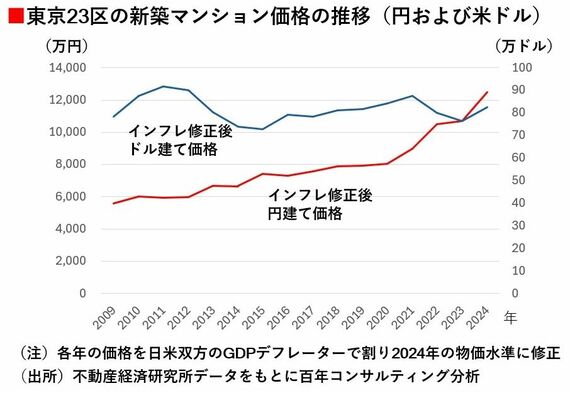

この錯覚効果は、先ほどの円建てとドル建てのマンション価格のグラフに日米それぞれのGDPデフレーターでインフレ要素を加えることで可視化できます。日本人は15年前から今日まで物価は1.07倍にしか上がっていませんが、アメリカ人は15年で物価は1.41倍も上がっています。

ですからアメリカ人がアメリカ国内と同じように海外でもドル建て感覚で錯覚すると、日本の物価は異様に安くなっているように見えてしまうのです。

実際にアメリカ人から見た東京23区内の新築マンション価格は2024年の82万ドルは別に最高値でも何でもありません。アメリカのインフレによる錯覚効果を加味すれば2021年の87万ドルのほうが高かったし、過去最高だった2011年の92万ドルと比べればいまはむしろ値下がりしているように錯覚するのです。

このように23区内でも希少性のある(だから供給が少ない)再開発のタワーマンションが、土地価格のバブルではなく建築資材など意味のあるインフレで高くなっただけで、しかもそれが外国人投資家から見てそれほど高くは見えないという状況であれば、今の東京のマンション価格は別に天井だとか、不合理に高い価格だとは言えないのです。

とはいえバブル経済のさなかに、同じような経済評論家の「不動産価格はこれからもっと上がるよ」という話を真に受けた方は、私のこの分析についても気を付けたほうがいいかもしれません。新築マンションを買うのは一生一度の投資ですから、できれば住宅ローンは年収の7倍以内にされることをお勧めします。

著者フォローすると、鈴木 貴博さんの最新記事をメールでお知らせします。